Kenapa Investasi Ori: Bunga Diatas Inflasi, Risiko Nol

Tingginya hantu inflasi dan stagnannya bunga deposito menciptakan investor harus mencari alternatif investasi. Investasi ORI (Obligasi Negara Ritel) mengatakan bunga diatas inflasi dan deposito, dengan risiko sangat kecil.

Tapi, sebelum membeli, sebaiknya paham plus minus instrumen ini alasannya yakni tidak semuanya cocok dengan ORI.

Inflasi itu merobek kantung kita semua. Nilai uang merosot setiap tahun. Parkir yang dulu Rp 1 ribu kini sudah Rp 2 ribu. Makan siang yang dulu Rp 10 ribu, kini terang tidak bisa lagi.

Banyak yang menaruh uangnya di deposito dengan impian bunganya bisa mengalahkan inflasi. Bunga deposito 6 – 7%, inflasi 6%, marginnya tipis sekali. Dan, inflasi bisa setiap dikala melejit ke 8% menyerupai beberapa tahun lalu, jikalau kondisi ekonomi jelek.

Cara lain yakni berinvestasi. Misalnya di Reksadana, Emas, Properti, dan Saham. Karena berinvestasi menghasilkan laba diatas laju inflasi.

Tapi bagi banyak orang, investasi itu menakutkan. Takut uangnya hilang tanpa bekas. Apalagi, sehabis muncul banyak perkara investasi bodong. Bukannya untung, malah buntung, itu pikiran sebagian orang.

Tulisan ini akan membahas investasi di ORI. Ini investasi yang cukup istimewa alasannya yakni kesudahannya hampir nol tapi laba atau returnnya diatas inflasi. Seluk beluknya dan buat siapa investasi ORI ini cocok dan tidak cocok.

Apa ORI

Pemerintah itu butuh uang untuk membangun. Daripada utang luar negeri, pemerintah Indonesia berhutang kepada masyarakat dengan menerbitkan surat hutang, yang disebut obligasi.

Karena obligasi diterbitkan oleh negara (bukan oleh korporasi) dan dirancang biar lapisan masyarakat bisa berpartisipasi, surat utang ini diberi nama Obligasi Negara Ritel, disingkat ‘ORI’.

Apa itu surat utang atau obligasi? Pada intinya, surat tersebut menyatakan utang sejumlah tertentu yang dibayar lunas pada jangka tertentu beserta tingkat bunga atau kupon yang dibayarkan secara rutin selama periode tertentu. Contoh Struktur ORI 009 sbb:

Penjualan ORI pertama kali dilakukan di pasar perdana (primary market) antara penerbit (dalam hal ini pemerintah Indonesia) dengan investor. Setelah itu, jual beli antar investor dilakukan di pasar sekunder (secondary market).

Persyaratan investasi ORI yakni (1) orang perseorangan Warga Negara Indonesia yang dibuktikan dengan Kartu Tanda Penduduk (KTP); (2)Investasi minimum Rp 5 juta dam kelipatannya; (3) memiliki rekening tabungan di bank umum.

Manfaat & Keuntungan

Ada dua sumber keuntungan: (1) bunga atau kupon yang diberikan secara rutin. (2) potensi laba tanggapan kenaikkan harga ORI di pasar sekunder.

Selain dua laba utama ini, ORI sanggup dijadikan sebagai agunan dan sanggup dijual setiap dikala apabila pemilik membutuhkan dana.

#1 Kupon ORI

Kupon dibayarkan setiap bulan dengan tingkat tetap, tidak terpengaruh fluktuasi pasar. Buat sebagian orang, kupon ini menyerupai gajian, alasannya yakni diterima dalam jumlah tetap secara rutin.

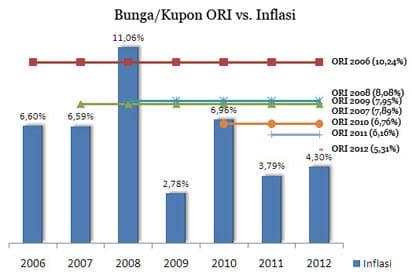

Berapa Kupon ORI? Ini angkanya semenjak ORI terbit tahun 2006 sd 2012.

Terlihat kupon cukup tinggi. Tapi, harus diingat bahwa kupon dikenakan pajak atas transaksi bunga obligasi & capital gain, yaitu Pph simpulan 15%.

Apakah kupon ORI selalu diatas inflasi? Ini penting dijawab alasannya yakni salah satu tujuan utama berinvestasi yakni mendapatkan hasil lebih dari inflasi.

Untuk menjawabnya, perlu membandingkan kupon ORI (setelah dikurangi pajak) dengan inflasi. Grafik ini disamping memperlihatkan bahwa most of time, kupon ORI diatas inflasi, meskipun ada dikala dimana kupon lebih rendah dari inflasi.

Artinya, dengan menaruh di ORI, investor mendapatkan laba riil, yang lebih baik dibandingkan menabung atau deposito.

#2 Capital Gain

Hal yang membedakan ORI dengan deposito yakni ORI bisa diperjualbelikan di pasar sekunder, yaitu di Bursa Efek Indonesia. Jadi, jikalau ingin mencairkan sebelum jatuh tempo , investor bisa menjual di pasar sekunder.

Karena menjual di pasar, harganya bisa lebih tinggi dari nilai pokok awal atau lebih rendah. Jika lebih tinggi, investor untung (capital gain), jikalau lebih rendah rugi (capital loss).

Contohnya: Investor membeli ORI di Pasar Perdana (saat pertama kali dijual) sebesar Rp10.000.000,-dengan kupon 7,95% dan dijual di Pasar Sekunder dengan harga 105%, maka hasil yang diperoleh: dikala dijual Capital Gain = Rp10.000.000 x (105-100)% = Rp500.000,-.

Harga di pasar sekunder bisa lebih rendah dari nilai pokok awal. Katakan harga pasar sekunder 95%, sehingga dengan pola diatas, dikala menjual investor mengalami kerugian, capital loss sebesar Rp 9,500,000 – Rp 10,000,000 = 500,000.

Apa Risikonya

Ada sejumlah risiko investasi ORI yang perlu dipahami sbb:

#1 Risiko Gagal Bayar

Dalam surat utang tidak ada jaminan, sehingga jikalau penerbit gagal bayar atau tidak bisa membayar kewajiban pokok atau bunga, maka investor merugi.

Tapi, risiko gagal bayar ORI tidak ada karena menurut Undang-Undang Surat Utang Negara (SUN) negara menjamin pembayaran kupon dan pokok Surat Utang Negara, termasuk ORI hingga dengan jatuh tempo, yang dananya disediakan dalam APBN setiap tahunnya. Makara boleh dikatakan jaminan ORI yakni negara RI.

#2 Risiko Pasar

Banyak yang berpikir bahwa ORI itu tanpa risiko. Betul untuk risiko gagal bayar, tapi tidak untuk risiko pasar.

Risiko pasar (market risk) yakni potensi kerugian bagi investor apabila terjadi penurunan harga ORI di pasar sekunder.

Kerugian (capital loss) sanggup terjadi apabila investor menjual ORI di pasar sekunder sebelum jatuh tempo pada harga jual yang lebih rendah dari harga belinya. Namun, risiko pasar ini sanggup dihindari apabila pembeli di pasar perdana tidak menjual hingga dengan jatuh tempo dan hanya menjual jikalau harga jual (pasar) lebih tinggi daripada harga beli sehabis dikurangi biaya transaksi.

Pada dikala harga pasar turun, Pemilik ORI tetap menerima kupon setiap bulan hingga jatuh tempo. Pemilik ORI tetap mendapatkan pelunasan pokok sebesar 100% (seratus persen) ketika ORI jatuh tempo.

#3 Risiko Likuiditas

Risiko likuiditas (liquidity risk), yakni potensi kerugian apabila sebelum jatuh tempo investor yang memerlukan dana tunai mengalami kesulitan dalam menjual ORI di pasar sekunder pada tingkat harga (pasar) yang wajar.

Apabila Pemilik ORI membutuhkan dana, ORI sanggup dijadikan sebagai jaminan dalam pengajuan proteksi ke bank umum, forum keuangan lainnya, atau sebagai jaminan dalam transaksi imbas di pasar modal, atau menjualnya kepada Agen Penjual.

ORI untuk Siapa ?

ORI tampaknya yakni investasi yang menarik alasannya yakni return relatif lebih baik dan risiko yang sangat rendah. Tapi apakah itu berarti ini instrumen yang cocok untuk semua orang? Tidak.

Kembali lagi, semua investasi harus diubahsuaikan dengan tujuannya. Harus sesuai antara tujuan dan instrumen yang dipilih.

Saya mencatat ORI tidak cocok untuk tujuan sbb:

Pertama, tujuan keuangan yang membutuhkan kenaikkan return diatas kupon ORI, contohnya dana pendidikan. Dana pendidikan naik setahunnya mencapai 15 sd 20%.

Jika memakai ORI akan sulit mencapai sasaran tersebut alasannya yakni return ORI nett pajak tidak hingga 10%. Jika ingin tetap memakai ORI, jumlah dana yang diinvestasikan harus berlipat ganda biar bisa mengejar kenaikkan biaya tinggi tadi.

Kedua, tujuan keuangan yang jangka waktunya diatas 5 tahun. Misalnya, dana pensiun yang masih diharapkan 15 atau 20 tahun lagi. Dengan jangka waktu yang panjang, lebih baik menentukan instrumen yang kesudahannya lebih tinggi tapi mengatakan return lebih besar, contohnya Saham atau Reksadana Saham.

Instrumen beresiko tinggi ini cenderung akan menurun tingkat kesudahannya dengan semakin panjang jangka waktu investasi. Saham yakni instrumen investasi jangka panjang.

Investasi vs. Trading

Dalam investasi ORI, pemilik bisa punya dua pilihan, yaitu (1) memegang hingga jatuh tempo atau (2) berspekulasi dengan trading (jual beli) di pasar sekunder.

Investor harus paham laba dan risiko di kedua pilihan tersebut.

Jika pilih memegang ORI hingga jatuh tempo, return sudah niscaya dan risiko pasar tidak ada alasannya yakni kupon yang diterima fixed apapun kondisi pasar. Namun, pemilik harus siap berinvestasi selama 4 sd 5 tahun (tergantung jangka waktu ORI). Ini cocok buat investor yang memang membeli ORI untuk tujuan investasi dalam jangka waktu tertentu.

Jika tidak siap uangnya mengendap selama 5 tahun, sebaiknya jangan bermain ORI. Kecuali, siap masuk ke pasar sekunder, biar bisa mencairkan sebelumk jatuh tempo. Tapi, pasar sekunder punya profil risiko yang berbeda dengan pasar primer.

Jika ingin trading di pasar sekunder, investor harus siap dengan pengetahuan dan kemampuan mengamati pasar obligasi. Bagaimana harga di pasar obligasi dibentuk, faktor- faktor yang mempengaruhinya, dan cara perhitungan yield, itu semua perlu dipahami dengan baik – baik, biar kesudahannya bisa dievaluasi dengan akurat.

Pasar sekunder itu menarik alasannya yakni harga berfluktuasi tapi kesudahannya juga lebih tinggi, seiring dengan pergerakkan bunga pasar (yang mempengaruhi harga pasar ORI) yang tidak gampang diprediksi arahnya.

Saya tidak anti bermain trading di pasar sekunder. Tapi saran saya, harus paham kesudahannya sebelum mulai.

Jangan sampai, masuk ke pasar sekunder, tapi tidak paham seluk beluknya. Akibatnya malah menangguk rugi.

Kesimpulan

ORI yakni investasi yang menarik alasannya yakni mengatakan return diatas inflasi dengan risiko yang kecil sekali. Tapi, tidak semua cocok berinvestasi di obligasi negara ini. Sebelum terjun, pastikan tujuan investasi bisa diwujudkan dengan ORI. Jangan hanya ikut-ikutan.

Berinvestasi di obligasi negara ini bisa dilakukan dengan cara memegang hingga jatuh tempo atau jual beli di pasar sekunder. Dua – duanya punya plus dan minus. Pastikan mengerti kesudahannya sebelum mencobanya.

Sumber https://duwitmu.com

0 Response to "Kenapa Investasi Ori: Bunga Diatas Inflasi, Risiko Nol"

Posting Komentar