Investasi Unggulan: Saham Bank Permata (Bnli)

Mungkin banyak investor yang tidak baiklah dengan rekomendasi kami atas saham Bank Permata. Harga sahamnya anjlok dan kinerjanya di 2016 terburuk sepanjang masa. Kenapa menjadi saham unggulan ?

Salah satu cara mencetak keuntungan di investasi saham yaitu membeli saham yang kondisinya sedang distress, namun bekerjsama mempunyai prospek recovery. Saham yang harganya anjlok umumnya sedang menghadapi masalah.

Dalam kondisi itu, investor ditantang untuk bisa menilai apakah kondisi yang menimpa perusahaan (yang sahamnya kita incar) sudah di titik terendah dan sebentar lagi masuk ke fase pemulihan, atau belum akan pulih.

Kenapa Perbankan

Perbankan yaitu salah satu bisnis yang paling menguntungkan di Indonesia. Asset perbankan tumbuh 17% per tahun dalam dekade terakhir dengan tingkat profitabilitas tinggi.

Sejumlah faktor menjadikan perbankan menjadi bisnis yang menguntungkan:

- Margin keuntungan bank di Indonesia salah satu tertinggi di dunia. Net Interest Margin (NIM) perbankan Indonesia mencapai 5.5%, sedangkan negara lain 2 – 3%.

- Masih rendahnya susukan masyarakat ke sistem perbankan Indonesia. Tercermin dari rendahnya kepemilikan rekening bank dan kecilnya rasio kredit terhadap GDP. Peluang masih terbuka lebar.

- Pesatnya pertumbuhan kelas menengah di Indonesia. Kelas menengah ini membutuhkan banyak produk perbankan dan mendorong penjualan barang dan jasa yang ujungnya akan mendorong seruan kredit.

Perbankan yaitu bisnis yang fully-regulated dengan pengawasan intensif oleh BI dan OJK. Mungkin, banyak yang menganggap, kondisi ini menyulitkan, menciptakan bank tidak fleksible, terbatas geraknya.

Namun, kondisi heavy-regulated ini berdasarkan kami justru membantu investor (terutama ritel) mengawasi jalannya bisnis perbankan. Sebagai contoh, bank wajib memberikan laporan keuangan ke publik setiap bulan, sehingga investor bisa mengamati kinerja secara rutin. Tidak ada industri lain yang mewajibkan ini lantaran laporan keuangan paling cepat muncul setiap 3 bulan.

Meskipun modal perbankan terlihat tinggi, paling kecil Rp 100 M, namun dari modal tersebut bank bisa menarik dana (murah) masyarakat lebih besar lagi. Dengan ketentuan ketika ini, prakiraan kami untuk setiap modal 1 rupiah, bank bisa menghimpun 10 rupiah dana pihak ketiga.

Dan seiring bank mencetak profit, tanpa pemegang saham perlu menginjeksi dana, modal meningkat (karena keuntungan ditahan), yang otomatis meningkatkan kapasitas bank menghimpun dana masyarakat. Seiring waktu, modal bank terhadap pertumbuhan assetnya relatif kecil.

Itu sebabnya perhatikan bahwa hampir semua konglomerat mempunyai bank dan gila rajin mengambil alih bank di Indonesia. As simply, bisnis bank itu sangat menguntungkan.

Saham Bank Permata

Bank Permata yaitu bank #9 terbesar di Indonesia dengan asset 107 triliun per Sept-2016.

Astra Internasional dan Standard Chartered Bank yaitu pemegang saham pengendali dengan kepemilikan masing – masing 45% saham. Publik memegang sisanya 10% saham.

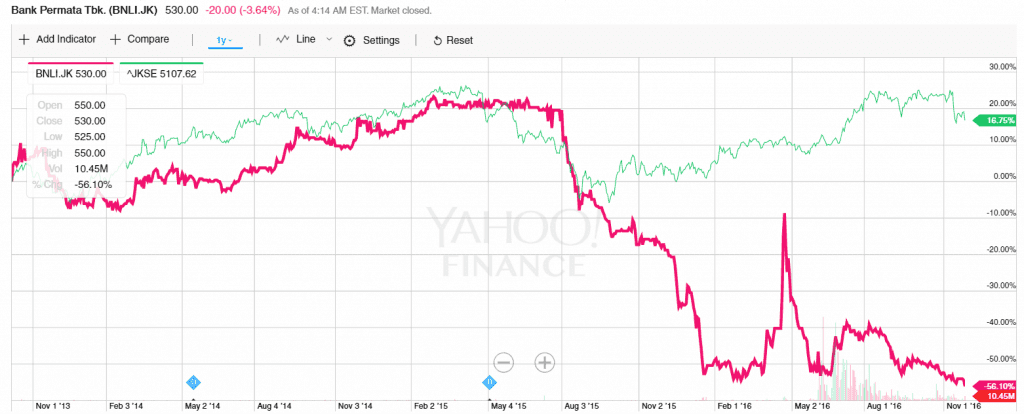

Harga saham Bank Permata, isyarat BNLI di Bursa Efek Indonesia, merosot tajam di 2016. Anjlok lebih dari 50% dan tercatat Rp 540 per saham di penutupan perdagangan 25 Nov 2016, ditengah tingkat perkembangan IHSG yang stabil.

Buruknya kinerja lantaran kredit macet merupakan pemicu kehancuran harga saham. Non Performing Loan (NPL) mencapai 4.9% di Sept-2016, yang merupakan terburuk dalam sejarah bank ini dan tertinggi diantara 10 bank terbesar.

Besarnya kredit macet menciptakan Permata merugi fantastis Rp 1.5 triliun hingga kuartal III 2016. Bank mencatat keuntungan Rp 963 M di periode yang sama 2015.

Kondisi ini menciptakan kinerja Permata paling jelek diantara 10 bank terbesar. Meskipun kondisi perekonomian Indonesia 2016 tidak bagus, namun bank – bank lain masih berhasil mencatat keuntungan dan kredit macet jauh dibawah Permata.

Lalu, kenapa kami menyebut Bank Permata sebagai saham pilihan dan layak beli?

Singkatnya, kami mempunyai dua alasan, yaitu (1) prospek cerah bank ini ke depan dan (2) valuasi saham Permata yang sudah murah.

Kita perlu melihat apa keunggulan bank ini yang menciptakan kami berani membeli saham Bank Permata meskipun dalam kondisi harga turun.

Kekuatan Saham BNLI

Sebagai salah satu 10 bank terbesar di Indonesia, Permata mempunyai pengalaman dan pangsa pasar. Meskipun 2016 kinerja kreditnya buruk, nasabah bank ini tetap solid dan percaya dengan management Permata.

Rasio Loan Deposit Ratio (LDR) tercatat 86%, yaitu pendanaan diatas jumlah kredit yang disalurkan, yang memperlihatkan bank mempunyai pendanaan (funding) lebih dari cukup untuk menjamin likuditas dan membiayai penyaluran kredit.

Kami menilai kekuatan utama Permata yaitu pemberian kedua pemegang saham pengendali, Astra Internasional dan Standard Chartered. Hal tersebut tercermin sebagai berikut:

- Astra Internasional sebagai konglemerasi terbesar di Indonesia niscaya membutuhkan bank untuk mendukung pembiayaan penjualan produk dan cash management anak perusahaan. Contohnya, beberapa waktu lalu, Permata menjadi salah satu pemegang saham Astra Sedaya Finance (ASF), dikenal sebagai ACC multifinance yang membiayai lebih banyak didominasi penjualan mobil, lantaran Astra ingin memastikan bahwa ASF mempunyai funding yang kondusif dan berkelanjutan dari bank. Dengan segela kepentingannya, Astra mustahil tidak membutuhkan Permata.

- Kehadiran Astra membuka pasar buat Permata. Astra mempunyai jutaan nasabah, mulai dari pembeli sepeda motor hingga perusahaan tambang, yang bisa di leverage untuk cross-selling produk perbankan. Contohnya, nasabah Astra World otomatis mendapat kartu kredit Permata, supplier anak perusahaan Astra mendapat kredit SME dari Permata.

- Standard Chartered Bank (SCB) yaitu bank internasional dengan pengalaman lebih dari 150 tahun di Asia, Afrika dan Timur Tengah. Jika Astra memperlihatkan pangsa pasar, SCB mempunyai reputasi besar lengan berkuasa dalam produk, layanan perbankan inovatif dan administrasi risiko. Mayoritas CEO dan Direktur Manajemen Resiko Bank Permata berasal dari ex SCB. Tampaknya terdapat perjanjian tidak tertulis bahwa pengelolaan bank diserahkan ke SCB sementara Astra menyediakan pangsa pasar.

Bukti pemberian pemegang saham yang paling faktual yaitu penambahan modal Permata Rp 5.5 trilliun di Juni 2016. Tambahan modal ini menciptakan keuangan bank menjadi lebih besar lengan berkuasa dan aman, yang tercermin dari naiknya rasio CAR ke 19.3% jauh diatas minimum CAR 8% yang diminta Bank Indonesia.

Kredit Macet: Berakhir atau Berlanjut

Masalah utama yang merudung Permata yaitu memburuknya kualitas asset lantaran kredit macet. Total kerugian yang sudah disisihkan bank akhir kredit macet Rp 4.5 trilliun per Sept 2016.

Akibatnya, bank mengalami kerugian Rp 1 T. Jumlah kerugian terbesar dalam sejarah Permata. Kerugian ini sudah berjalan semenjak tamat 2015 hingga menjelang tutup 2016.

Apakah kredit macet ini sudah berhenti atau masih berlanjut ?

Karena bila sudah berhenti, artinya duduk kasus sudah selesai dan masuk ke tahap recovery. Sebaliknya bila belum, kinerja masih akan memburuk dan implikasinya harga saham belum akan naik.

Sebelum menjawab pertanyaan ini, kita perlu tahu kenapa kredit macet merugikan bank.

Bisnis bank yaitu menyalurkan kredit yang dananya diperoleh dari deposan. Jika kredit menunggak, bank harus menanggung kerugian untuk menalangi ketika deposan menarik uang mereka.

Bank mencatat kerugian tersebut sebagai biaya pencadangan atas kredit macet. Bank Indonesia tetapkan ketentuan bahwa bila kreditur telah menunggak selama periode tertentu, contohnya 90 hari terlambat, maka bank harus menciptakan pencadangan dari prosentase tertentu nilai kredit (keyakinan bank memilih jumlah tepatnya berdasarkan data historis atas recovery kredit macet) yang dicatat sebagai kerugian di laporan rugi laba.

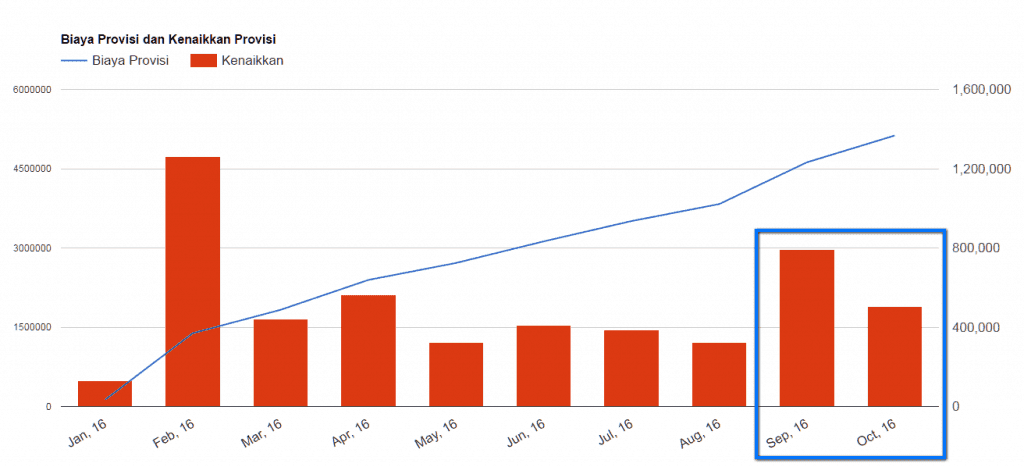

Dalam setahun terakhir 2015-2016, biaya pencadangan Bank Permata naik luar biasa. Di Sep 2016, jumlahnya Rp 4.5 T, naik 175% dibandingkan periode sama tahun 2015.

Permata menghadapi duduk kasus kredit macet di sektor komoditas. Seiring hancurnya harga komoditas di pasar.

Dalam beberapa tahun ini, bank ini menggeser kredit ke wholesale banking (> 50%), yang lebih banyak didominasi commodity-based, dari sebelumnya segment ritel,. Di ketika harga komoditas booming, kinerja kredit wholesale ini elok dan memperlihatkan margin gemuk bagi bank. Namun, kita tahu bahwa sehabis itu harga komoditas anjlok sangat dalam dan belum pulih hingga ketika ini, yang berdampak pada kemampuan pembayaran perusahaan-perusahaan yang bermain di sektor ini.

Manajemen Permata sudah merubah taktik dengan re-balance portfolio kredit dengan kembali fokus ke segment ritel dan SME. Dibandingkan 2015, porsi kredit wholesale banking sudah turun ke 49% dari 53%, sisanya yaitu ritel dan SME.

Meskipun kerugian kredit macet sangat besar dalam sejarah bank ini, kami menilai bahwa angin ribut hampir berlalu lantaran beberapa alasan:

#1 Non Performing Loan (NPL) Mencapai Puncak

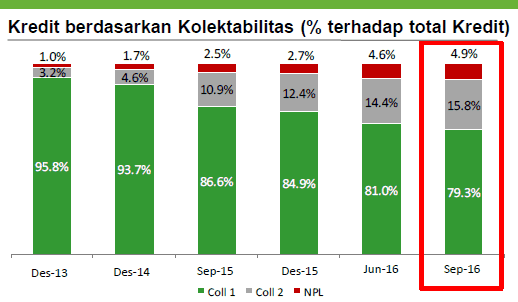

Per Sep-16, NPL mencapai 4.9%, tidak hanya tertinggi diantara 10 bank terbesar, namun tinggal sedikit dibawah angka patokan Bank Indonesia 5.0% akan tingkat NPL yang sudah berbahaya.

Namun, laju kenaikkan NPL menurun secara signifikan. Di Juni-16, NPL 4.6%, sedangkan Sep-15 NPL 2,5%. Loncatan NPL sudah tidak setinggi periode – periode sebelumnya.

Kami menilai mustahil pemegang saham dan administrasi Permata membiarkan NPL menembus 5% lantaran bila terjadi bank akan masuk perhatian khusus Bank Indonesia. Implikasinya akan merembet pada banyak hal yang bisa menurunkan kepercayaan masyarakat.

NPL industri perbankan sendiri mulai memperlihatkan animo penurunan sehabis mencapai puncaknya. Data Bank Indonesia memperlihatkan bahwa NPL sudah melewati puncak dan kini mulai turun.

#2 Kualitas Kredit Indikasi Membaik

Kualitas kredit memilih biaya pencadangan. Kami melihat kualitas kredit memperlihatkan indikasi perbaikan.

Cara menilai kualitas kredit yaitu dengan melihat komposisi kredit berdasarkan tingkat kolektibilitas (Coll), yaitu Coll 1 nasabah lancar; Coll 2 menunggak 1 hari sd 90 hari; NPL menunggak > 90 hari.

Grafik ini memperlihatkan kondisi Coll Permata Sep-16. Komposisi nasabah lancar memang masih menurun, seiring meningkatknya nasabah menunggak (Coll 2 dan NPL).

Namun, perhatikan bahwa kenaikkan porsi nasabah yang macet menurun. Tambahan nasabah di Coll 2 sudah menurun. Jika Coll 2 turun, implikasinya nasabah yang akan berpindah ke NPL juga akan menurun yang dampaknya yaitu biaya pencadangan turun.

Kalau biaya pencadangan turun, Permata akan segera bisa kembali profitable. Biaya pencadangan merupakan komponen paling besar dalam memilih rugi – keuntungan bank.

Menggunakan laporan keuangan bulanan Bank Permata, kami menghitung kenaikkan biaya pencadangan (provisi) setiap bulan. Hasilnya kami tampilkan dalam grafik dibawah ini yang memperlihatkan bahwa kenaikkan biaya provisi per bulan mulai menurun sehabis puncaknya di Sept dan Jan 2016.

Resiko Saham BNLI

Sejumlah resiko bisa menghadang pemulihan saham Bank Permata.

#1 Ekonomi Tumbuh Tersendat

Kondisi perekonomian sangat mempengaruhi kinerja perbankan. Saat ini, perekonomian Indonesia masih menghadapi tantangan eksternal dan domestik.

Bank Indonesia memperkirakan pelemahan ekonomi global masih berlangsung, diikuti harga komoditas yang masih rendah, dan pemikiran modal ke negara berkembang yang kembali turun. Momentum perbaikan ekonomi global yang semula kita harapkan mulai terjadi pada tahun ini, masih belum tampak dan terlihat melemah di beberapa bagian.

Gubernur Bank Indonesia menyebutkan prospek ekonomi Indonesia di 2017dengan pertumbuhan ekonomi pada rentang 5,0-5,4%, terutama ditopang seruan domestik. Inflasi akan berada pada kisaran targetnya, yaitu 4,0+1%, dengan pertumbuhan kredit dalam kisaran 10-12% dan pertumbuhan Dana Pihak Ketiga (DPK) pada kisaran 9-11%.

#2 Pertumbuhan Kredit Lambat

Pencairan kredit memilih pertumbuhan bisnis bank lantaran 80 sd 90% kegiatan bank bersumber dari pemberian pinjaman. Dalam kondisi ekonomi yang kurang elok dan perbaikan kualitas asset, bank mengerem pengucuran kredit.

Tahun 2017, kondisi ekonomi masih banyak ketidakpastian sehingga kemungkinan bank masih selektif dalam memperlihatkan kredit. Prediksi kami, pertumbuhan kredit akan lebih tinggi dari 2016 tetapi kenaikkannya akan berhat-hati.

Setelah mengalami pemburukkan kualitas kredit di 2016 dan 2015, management Bank Permata kemungkinan besar lebih selektif dalam menyalurkan kredit. Perbaikan kualitas asset yaitu salah satu inisiatif utama management di 2017, disampaikan di public expose tamat 2016, yang implikasinya ke pengereman laju kredit..

#3 Penjualan Pemegang Saham Pengendali

Sempat muncul rumor di awal 2016 bahwa salah satu pemegang saham ingin melepas kepemilikan mereka di Permata. Isu tersebut kemudian dibantah dan hingga kini belum ada lagi informasi mengenai penjualan tersebut.

Kemungkinan besar itu hanya warta dan memang pemegang saham pengendali masih ‘sayang’ dengan Bank Permata. Namun, kemungkinan pemegang saham pengendali menjual saham mereka tidak bisa dihilangkan dalam horizon.

Valuasi Saham

Hal yang pertama menarik kami ke saham ini yaitu valuasi harga yang murah. Kenapa kami sebut murah ?

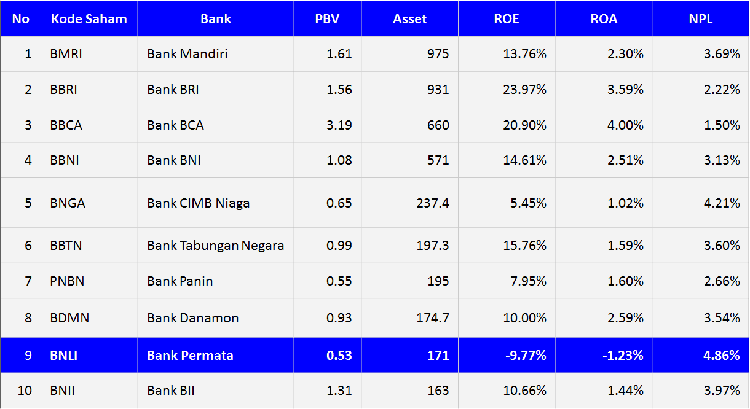

Valuasi saham perbankan salah satunya memakai Price Book Value (PBV), yaitu perbandingan nilai saham di pasar (market capitalization) dengan nilai ekuitas. Nilai PBV biasanya bergerak di kisaran >= 1 lantaran prospek nilai perusahaan ke depan seharusnya lebih tinggi dibandingkan nilai ekuitas yang ditanam pemegang saham ketika ini.

Untuk apa membeli saham yang tanpa prospek, begitulah kira-kira saham yang PBV dibawah 1.

Daftar dibawah ini memperlihatkan tingkat PBV 10 bank terbesar di Indonesia per Sep-2016. Mayoritas mencatat PBV diatas 1 dengan Bank BCA yang paling tinggi.

Hanya Bank Permata yang mencatat PBV jauh dibawah 1, yaitu 0.50, dan menempatkan bank ini di urutan paling buncit. Turunnya harga saham menciptakan nilai market cap anjlok, yang menurunkan PBV. Kerugian jumbo yang dicatat bank ini menciptakan pasar menghukum dengan cukup ‘sadis’.

Namun bagi kami, PBV 0.5 utk sebuah bank sebesar dan sekelas Permata sudah terlampau murah. Bandingkan bank – bank lain yang size dan market-nya jauh dibawah Permata, namun mereka mempunyai PBV diatas 1.

Pada nilai PBV sekarang, kita justru mendapat kesempatan membeli saham Bank Permata pada harga (sangat) murah. Penurunan kinerja Permata yaitu imbas sementara dan karena beberapa alasan sbb:

#1 Bisnis Permata Solid

Modal yang besar lengan berkuasa dan likuiditas yang sehat merupakan kunci pertumbuhan bisnis perbankan yang berkelanjutan. Indikator CAR 19.6% dan LDR 86% Permata memperlihatkan kekuatan modal dan kesehatan likuiditas.

Meskipun pertumbuhan kredit menurun di 2016, hal tersebut terkait langkah management memperbaiki kualitas asset dengan mengubah sasaran segment dari wholesale ke retail. Nilai kredit retail lebih kecil dibandingkan wholesale sehingga lebih membutuhkan waktu untuk naik.

#2 Kinerja Kredit Mulai Membaik

Melihat data – data yang sudah disampaikan sebelumnya, yaitu biaya provisi yang menurun dan animo kenaikkan NPL yang melandai, kami percaya NPL sudah pada puncaknya. Kalaupun masih naik, NPL di tamat 2016 ini mencapai puncak dan akan turun di 2017.

Keyakinan kami bahwa NPL tidak akan menyentuh 5% lantaran itu yaitu batas psikologis dan bila NPL bank hingga mencapai tingkat tersebut akan masuk pengawasan intensif Bank Indonesia.

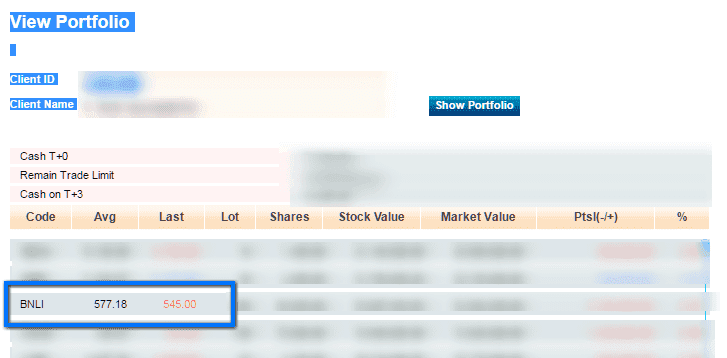

Posisi Kami, Beli BNLI Harga Rp 577

Untuk membuktikan, proposisi ini. Kami rajin membeli saham Bank Permata ketika harga mulai menyentuh dibawah Rp 600.

Kami memegang posisi Bank Permata dengan harga rata-rata Rp 577. Berikut ini yaitu cuplikasn portfolio BNLI tersebut:

Dalam 6 bulan ke depan, kita akan melihat kembali pergerakkan saham ini dan mengevaluasi kinerjanya. Apakah sudah membaik atau malah kian memburuk.

Kami membeli saham dengan rentang investasi jangka panjang, untuk tujuan 10 tahun. Karena itu, bekerjsama kinerja harga saham di 6 bulan tidak signifikan bagi kami.

Kesimpulan

Saham Bank Permata memperlihatkan penurunan tajam hampir 60% sepanjang 2016. Buruknya kinerja kredit macet menjadikan kerugian yang fantastis di bank ini.

Namun, dalam kondisi harga yang anjlok, kami justru melihat kesempatan pada saham ini. Kesempatan membeli di harga murah.

Kami menilai buruknya kinerja hanya sementara, paling lambat hingga tamat 2016. Banyak indikasi bahwa perbaikan kinerja sedang berjalan.

Tidak ada yang niscaya dalam investasi saham, tetapi justru keyakinan investor diuji pada saham – saham yang sedang mengalami masalah. Investor akan sulit membeli saham pada harga bargain bila kondisi kesehatan perusahaan sedang bagus.

Sumber https://duwitmu.com

0 Response to "Investasi Unggulan: Saham Bank Permata (Bnli)"

Posting Komentar